Assurance vie-décès : ce que vous devez savoir sur l’assurance vie-décès

Yohan Leuthold2025-06-18T12:25:13+00:00L’assurance vie‑décès est un contrat prévoyance permettant à l’assuré de protéger financièrement ses proches en cas de décès ou d’invalidité. En échange du versement de primes, ce type de couverture garantit le versement d’un capital ou d’une rente à la famille ou aux personnes désignées. L’article détaille les formes principales du contrat : l’assurance temporaire, avec prime modulable et renouvellement annuel, et l’assurance amortissement à prime constante, fréquemment utilisée pour garantir le remboursement d’un prêt immobilier. Il offre également un aperçu de la fiscalité en Espagne, où les prestations reçues par le souscripteur sont intégrées aux revenus de capital avec une taxation entre 19 % et 23 %, tandis que les bénéficiaires sont soumis aux droits de succession selon leur communauté autonome. Enfin, il souligne l’importance stratégique de souscrire une assurance vie‑décès : assurer l’avenir des enfants, préserver le niveau de vie familial, couvrir une éventuelle incapacité ou protéger la continuité d’une entreprise.

Assurance vie-décès : ce que vous devez savoir sur l'assurance vie-décès

Vous êtes chef de famille et souhaitez garantir l’avenir de vos proches... Vous souhaitez vous protéger contre une invalidité pouvant affecter votre quotidien… Vous devez assurer le paiement de votre maison hypothéquée… autant de situations que la souscription à une assurance-vie peut adresser. Mais pas seulement !

Qu'est ce que l'assurance vie-décès ?

L’assurance vie-décès est un contrat par lequel l’assuré, en contrepartie du versement de primes, couvre sa personne et toute autre dépendant de lui, contre des risques d’invalidité et de décès.

Il existe différents types de contrats, mais les principaux sont les suivants :

- L'assurance vie temporaire: une prime périodique est payée pour disposer d'un capital garanti en cas de décès ou d'invalidité. Le renouvellement du contrat est annuel et la prime augmente en fonction de l'âge de l'assuré.

- L'assurance vie amortissement (ou à prime nivelée) : une prime constante est versée pour une durée de temps définie. Cette assurance est largement utilisée dans le cas où vous voulez garantir le paiement d'une hypothèque.

Comment fonctionne la fiscalité en Espagne ?

La fiscalité de l’ assurance vie-décès dépend de deux facteurs :

- Qui reçoit la prestation : Le souscripteur ou le bénéficiaire

- Comment est perçue la prestation : Sous forme de capital ou de rente

Prestation reçue par le souscripteur

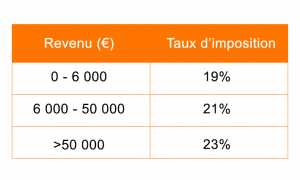

Si la prestation est reçue par le souscripteur, elle sera considérée comme un revenu du capital mobilier (RCM) et soumise à un prélèvement pouvant être de 19% à 23%.

Le barème à trois tranches se décompose de la manière suivante :

Si la prestation est perçue sous forme de capital, le revenu obtenu sera déterminé par la différence entre le capital perçu et les primes payées.

Si la prestation est perçue sous forme de rente, différents coefficients réducteurs seront appliqués sur le revenu en fonction de la durée de la rente.

Prestation reçue par le bénéficiaire

Si la prestation est reçue par le bénéficiaire, elle sera soumise à l'impôt sur les successions et les donations (ISD) qui varie en fonction de chaque communauté autonome espagnole.

Pourquoi l’assurance vie décès est-elle si importante ?

L’assurance vie-décès est sans doute l’assurance la plus importante à laquelle nous devons souscrire. Même si elle n’est pas obligatoire comme l’assurance auto ou si répandue que l’assurance habitation, c’est la seule qui vous couvre directement vous et votre famille. Cette protection vous permet de garantir l’éducation de vos enfants, de maintenir votre niveau de vie, mais aussi de garantir la continuité de votre entreprise si l’une des personnes clef ne peut plus travailler…nombreuses sont les raisons et différentes les possibilités pour une même idée : couvrir la personne.

Pour en savoir plus sur l’assurance vie et recevoir un devis, n'hésitez pas à nous contacter. Nous pourrons répondre à toutes vos questions et vous présenter les solutions adaptées à vos besoins.

Qui sommes-nous ? INOV Expat

Nous sommes depuis plus de 14 ans un cabinet de courtage en assurance spécialiste des expatriés. Nous vous conseillons, gérons vos sinistres et défendons vos droits toujours en Français.

Nous mettons à votre disposition notre blog, Français en Espagne, mais aussi notre App : Expat by INOV, un annuaire des services francophones à Barcelone.

Demandez vos devis en ligne gratuitement : auto, santé, habitation, entreprise, voyages, autres. Consulter notre site internet : www.inovexpat.com ou contactez-nous au (+34) 93 268 87 42 ou par mail [email protected]

"Assurance vie-décès, Assurance vie, assurance, prestation, prime, capital, protection, INOV Expat, Fiscalité, Espagne"